Quand la Chine réduit la voilure industrielle en Europe

Face à une Europe de plus en plus méfiante, la Chine revoit sa copie. Les ambitions des constructeurs chinois sur le marché européen, autrefois perçues comme une avancée stratégique, semblent désormais être freinées par Pékin.

Renoncement à des projets, ralentissement des négociations, réorientation vers d’autres marchés : la Chine pourrait bien changer de cap, bousculant ainsi les équilibres fragiles d’un secteur automobile en pleine mutation.

Entre obstacles politiques, défis commerciaux et enjeux géostratégiques, ce revirement révèle bien plus qu’un simple repositionnement économique. À commencer par l’ouverture d’usines en Europe par les constructeurs chinois.

Concernant l’implantation industrielle sur le Vieux Continent, c’est le chinois Chery qui est le plus avancé. Il a créé en avril 2024 une joint‑venture avec l’espagnol EV Motors, qui détient la marque Ebro Motors, spécialisée dans les utilitaires entre 1954 et 1987.

Cette dernière était tombée dans l’escarcelle de Nissan qui avait repris l’usine de Barcelone (Espagne) pour y produire notamment le pick‑up Navara. Ce site a été fermé en 2021 pour être repris par Ebro Motors qui va y assembler en CKD deux SUV, un thermique et un hybride rechargeable.

Appelés respectivement S800 et S700, ils reposent sur la base du Chery Tiggo. En parallèle, le constructeur chinois produit déjà depuis quelques mois un SUV de marque Omoda, qui rencontre un relatif succès en Espagne.

L’ancienne usine de Barcelone (Espagne) qui fabriquait des utilitaires Nissan a été reprise par un constructeur espagnol qui produit sous licence des modèles Chery. ©Chery

BYD en force

Mais la plus grande annonce a été celle de BYD. En juin 2024, le premier constructeur chinois révèle qu’il ouvrira en Hongrie une usine qui sera opérationnelle fin 2025. La Hongrie n’a pas été choisie au hasard, c’est en effet dans ce pays d’Europe centrale que le chinois a déménagé son éphémère usine de bus française.

Cette annonce a très vite été suivie d’une seconde : une autre usine, cette fois‑ci en Turquie, est prévue d’ici la fin de la décennie. Michael Shu, directeur européen de BYD, a aussi fait savoir que l’usine hongroise assemblera des voitures électriques "en Europe et pour l’Europe", mais qu’il est fort probable qu’elle produira également des véhicules hybrides rechargeables.

"L’export de voitures depuis la Chine vers l’Europe n’est pas faisable sur le long terme", a‑t‑il poursuivi. Il a également indiqué que les capacités de production seraient de 150 000 unités par usine. Selon Inovev, il s’agirait de modèles électriques du segment C (Dolphin et Atto 3), mais deux autres modèles du segment B pourraient arriver dans le but de produire 300 000 unités à la fin de la décennie.

En revanche, le constructeur n’a pas signalé quel serait le degré d’intégration des véhicules (CKD, SKD ou assemblage complet). "Ce seuil de 150 000 véhicules n’est pas un chiffre sorti au hasard, glisse un fin connaisseur du dossier. C’est le seuil minimum pour qu’un constructeur comme BYD puisse rentabiliser une usine."

Pour disposer d’un outil de comparaison, les usines Stellantis de Sochaux (25) et de Mulhouse (68), qui assemblent des Peugeot 308, pour la première, et 3008, pour la seconde, ont chacune des capacités de production de 300 000 unités.

BYD ouvrira en Hongrie une usine qui sera opérationnelle fin 2025. ©AdobeStock

MG en attente

L’exemple BYD, et dans une moindre mesure, Chery et Leapmotor (lire l’encadré page 65), serait‑il un cas à part ? Car pour l’instant, reste un grand absent de tous ces projets industriels. De tous les constructeurs chinois, le groupe SAIC, qui détient MG Motor mais également la marque d’utilitaires Maxus, est probablement le plus légitime à promouvoir une implantation industrielle en Europe.

En 2024, rien qu’avec la marque MG, le sixième constructeur mondial a écoulé environ 260 000 véhicules en Europe dont une forte majorité au Royaume‑Uni. MG Motor, qui dispose de bureaux d’études au Royaume‑Uni, a certes indiqué qu’il comptait produire localement, mais n’a pour l’instant communiqué aucune information, ni sur le lieu, ni sur la date potentielle.

De son côté, Dongfeng, qui a été actionnaire de PSA dans les années 2010 lorsque le groupe français était au plus mal, a récemment fait part qu’il ne s’installerait finalement pas en Italie, comme c’était prévu selon un accord signé avec le gouvernement italien en août 2024. "[Une marche arrière liée] sans doute à des raisons de vitesse de développement du marché des véhicules électriques en Europe, mais peut‑être aussi au vote favorable de l’Italie au système de surtaxes de l’Union européenne", a indiqué le cabinet Inovev dans un rapport publié fin novembre 2024.

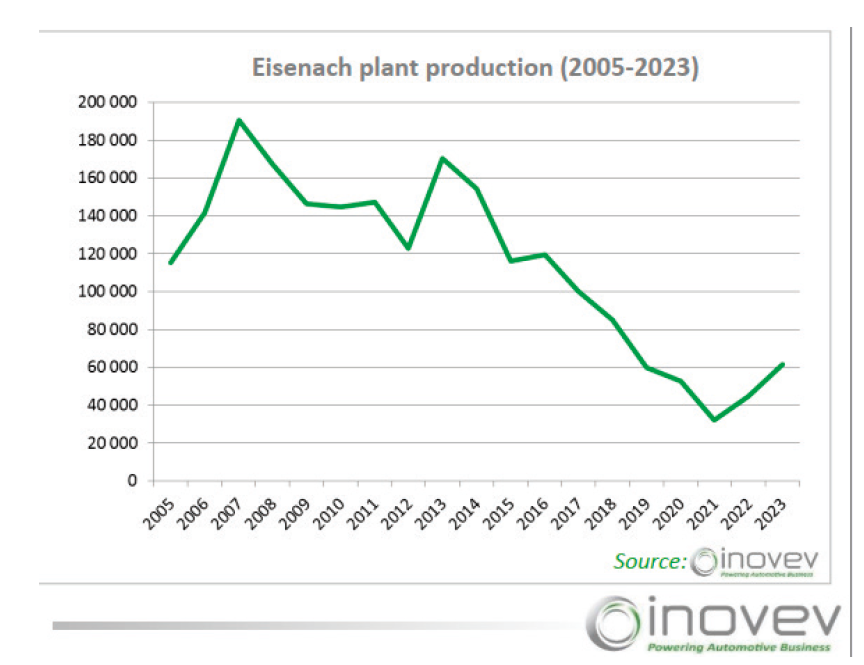

Le Leapmotor B10 pourrait être produit en Allemagne sur le site d’Opel à Eisenach dont la production s’écroule depuis 2014, comme le montre le graphique ci-dessus.

©Leapmotor

Un marché européen disparate

"Les ventes de voitures chinoises ne parviennent pas au niveau espéré en Europe, relate le cabinet Inovev dans ce même rapport. Malgré leur prix compétitif comparativement à leurs concurrentes similaires européennes et leurs autres qualités intrinsèques, elles peinent à convaincre le client européen, leur part de marché (toutes motorisations) n’atteignant pas les 3 % en 2024, marquant très peu de progrès par rapport à 2023", poursuit le rapport.

En outre, il note que pour le gouvernement chinois, qui n’oublions pas pilote l’industrie automobile de son pays, "le marché européen reste complexe avec des goûts et des besoins qui varient d’un pays à l’autre". Un connaisseur du dossier relativise le sujet sur la stratégie des chinois : "N’oubliez pas qu’il y a moins de trois ans, les constructeurs chinois n’existaient pas en Europe !"

"L’implantation des constructeurs chinois ne passera peut‑être pas uniquement par l’Europe", glisse Jamel Taganza, associé chez Inovev en commentant le rapport. Et de prendre en exemple BYD. "La Turquie peut être un excellent compromis, tout comme le Maroc, car il existe des accords économiques entre l’Europe et ces pays", poursuit‑il.

Pour rappel, Ford, Toyota, Renault et Fiat sont très fortement implantés en Turquie, tandis que Dacia, ainsi que Peugeot le sont au Maroc. "Ces pays périphériques à l’Europe ont l’avantage de proposer des facilités d’installation, des coûts de main-d'œuvre et d’énergie moins élevés qu’en Europe qui pourraient séduire les constructeurs chinois", précise‑t‑il.

Car la mise en place des taxations limitant l’importation des véhicules produits en Chine, qu’elles soient nationales, comme celles existantes en France, ou européennes, oriente fortement le choix des implantations. Même au niveau intraeuropéen.

En prenant l’exemple de Dongfeng, le cabinet Inovev indique que les constructeurs chinois pourraient "considérer d’autres pays européens plus accommodants, comme l’Allemagne, la Hongrie, la Tchéquie ou la Slovaquie, car ces pays ont voté contre les surtaxes proposées par l’Union européenne".

Pour éviter les taxations et réduire les frais de transport, BYD compte ouvrir deux usines en Europe d’ici la fin de la décennie. ©BYD

Vers un contournement ?

Cette évolution de stratégie des constructeurs chinois est‑elle un mal pour un bien ? "Une part de marché de 10 % des constructeurs chinois en Europe en 2030 provoquerait inéluctablement une baisse des ventes de 1,5 million de voitures des marques traditionnelles européennes (et aussi des marques américaines, japonaises et coréennes), ce qui entraînerait des fermetures d’usines et des suppressions de marques", souligne le cabinet Inovev.

Et le danger pourrait venir d’ailleurs. "Le gouvernement chinois pourrait privilégier le développement de ses constructeurs plutôt hors d’Europe, […] comme en Amérique latine, en Australie, en Asie du Sud‑Est et au Moyen‑Orient, où ils remportent déjà un certain succès." Selon le lieu de production, les véhicules chinois pourraient alors bénéficier d’une industrie à bas coûts et ne pas être soumis à une fiscalité anti-made in China mise en place par Bruxelles.

À moins que les constructeurs chinois attendent la fermeture d’usines en Europe pour les racheter à un prix intéressant et se positionner comme sauveurs de l’emploi. Car l’Europe est clairement en surcapacité industrielle.

Ford a récemment fermé une usine en Allemagne, sans trouver de repreneur, tandis que la Belgique va perdre une de ses deux dernières usines avec la fermeture programmée du site d’Audi de Bruxelles.

Enfin, n’oublions pas les menaces qui pèsent, toujours en Allemagne, sur le sort de certains sites de Volkswagen et de Stellantis, malgré les propos rassurants de leur dirigeant.

Paradoxalement, les pays européens ont besoin de ces productions chinoises. C’est le cas, par exemple, de l’Italie qui fait les yeux doux aux constructeurs de l’empire du Milieu malgré le fait que son gouvernement ait choisi de taxer le made in China automobile.

La Première ministre, Giorgia Meloni, milite depuis son arrivée au pouvoir pour que l’Italie retrouve une production automobile à 1 million d’unités par an. Une ambition qui semble compliquée à tenir d’autant plus que les usines Stellantis, qui représentent l’intégralité de la production italienne, sont en sous‑capacité chronique.

Même approche en Hongrie, avec un gouvernement de Viktor Orbán très souple sur les modalités d’implantation sur son territoire d’usines chinoises. L’Europe passera‑t‑elle à côté d’une possible manne chinoise ? À titre d’exemple, rappelons qu’en France, alors que la production automobile ne cesse de baisser, la plus importante usine est détenue par un constructeur étranger, un certain Toyota.

--------------------------------------------------

Il y a dix ans déjà, des implantations en Europe

Ce n’est pourtant pas la première fois que les chinois ont des velléités industrielles sur le Vieux Continent. Great Wall Motor a été l’un des premiers à y disposer d’un outil industriel. Au début des années 2010, il assemblait des pick‑up en Bulgarie. N’ayant jamais atteint ses objectifs, le constructeur a fermé l’usine en 2017. BYD a également eu une implantation industrielle et plus particulièrement… en France. Il assemblait, en effet, des bus à Beauvais (60), mais l’aventure a très vite tourné court, puisque le site a fermé peu de temps après son ouverture, les agglomérations françaises n’ayant pas retenu les produits proposés par la marque.

De leur côté, depuis le milieu des années 2010, les chinois Chery et JAC Motors fournissent des véhicules quasiment tous assemblés par l’italien DR Motor. Mais ce dernier a été sanctionné par le gendarme italien de la concurrence en juin 2024, lui reprochant de communiquer sur un made in Italy trompeur.

Sur le même sujet

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.