Batteries : l’Europe peut-elle rivaliser avec la Chine ?

"Il faut arrêter d’être un Bisounours égaré dans Jurassic Park", ironise Philippe Varin, invité au Batteries Event 2025 de Dunkerque, réunissant les principaux acteurs français du secteur. La métaphore du président de la Chambre de commerce internationale peut prêter à sourire, mais elle résume bien la philosophie des acteurs européens de la batterie.

En mars 2025, un événement vient jeter un froid sur toute la filière européenne de la batterie. Le fabricant suédois Northvolt, véritable pilier de l’industrie européenne des batteries, dépose le bilan.

En dépit de levées de fonds atteignant près de 15 milliards d’euros, la production a pris un retard considérable et certains de ses clients ont préféré résilier leur contrat, à l’image de BMW qui a annulé le sien de deux milliards d’euros avec le groupe suédois.

Si l’échec de Northvolt fait office de cas d’école, d’autres acteurs européens multiplient les signaux d’alarme. Automotive Cells Company (ACC), la coentreprise entre Stellantis, Mercedes‑Benz et TotalEnergies, a pris la décision de mettre en pause ses projets d’usines en Allemagne, à Kaiserslautern, et à Termoli en Italie en juin 2024, en raison d’une baisse de la demande. En janvier 2024, c’est le fabricant chinois SVOLT qui renonce à sa deuxième usine européenne.

Selon les chiffres du cabinet Avicenne Energy, en mai 2024, au regard des projets s’implantant en Europe, la capacité de production annoncée sur le Vieux Continent en 2030 était de 1,9 TWh. En décembre 2024, à la suite de l’échec de Northvolt et des suspensions de projets, la capacité de production annoncée dans les cinq prochaines années chute de plus de 26 % pour atteindre 1,4 TWh.

"Il est clair que le secteur des batteries est en difficulté aujourd’hui. Il y a trois ans, tous les constructeurs se sont mis à investir des centaines de millions d’euros à droite et à gauche, dans des start‑up américaines et asiatiques notamment. Ils se sont dit qu’ils allaient devenir des géants dans le domaine de la batterie. Il y avait beaucoup de promesses, beaucoup de projets de qualité sur les présentations, mais en réalité, aujourd’hui, c’est un peu la gueule de bois", analyse amèrement Richard Bouveret, directeur général de BlueSolutions, filiale du groupe Bolloré.

La rapidité au détriment de la qualité ?

L’entreprise produit depuis 2011 des batteries en commençant par celles des Autolib’, le service d’autopartage parisien stoppé en 2018. Elle commercialise actuellement une troisième génération de batteries, principalement pour les poids lourds.

La société mise sur une quatrième génération de batteries, solides, pour les voitures particulières électriques et hybrides. "Dans le financement des gigafactories, il y a eu une forme d’hystérie. Certains ont voulu construire des gigafactories partout, la fleur au fusil, sans business model et sans technologie. Construire une usine n’est pas qu’une question d’argent, il faut aussi avoir l’expérience et le temps. Or, dans l’industrie, le temps, c’est de l’argent et beaucoup vont en manquer", souligne Richard Bouveret.

Avec seulement cinq ans d’expérience, le secteur en Europe est encore balbutiant. Les fabricants peinent à optimiser leur production, ce qui engendre des pertes se chiffrant en millions d’euros.

Cette situation, les acteurs de la batterie l’appellent "la Vallée de la mort" comme le soulignait dans nos colonnes Gilles Normand, spécialiste du secteur et ex‑directeur général de ProLogium en Europe.

Au niveau des institutions, l’ancien président de la Banque centrale européenne, Mario Draghi, a remis un rapport en fin d’année 2024 à la Commission, rappelant les difficultés de l’Union européenne pour développer et amorcer la phase de commercialisation des technologies propres.

Ce document, qui fait débat, pointe du doigt l’absence d’une stratégie industrielle coordonnée et prend pour exemple le secteur des batteries pour les véhicules électriques.

Les R5 électriques seront équipées de batteries émanant d’AESC Envision. ©Renault

La Chine, métronome du marché de la batterie

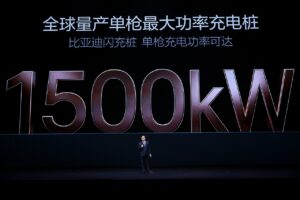

Deux salles, deux ambiances. De l’autre côté du continent, c’est l’effervescence. Avec, en figures de proue, CATL et BYD – 55 % de part de marché –, la Chine règne presque sans partage sur ce secteur depuis 10 ans et ce n’est pas près de s’arrêter.

Dans une étude de SNE Research, sur les 894,4 GWh de batteries produites en 2024, en hausse de 27,2 % par rapport à 2023, CATL pèse 339,3 GWh et BYD 153,9 GWh. Lors de l’annonce de ces chiffres en avril 2025, le leader mondial chinois a d’ailleurs vu son bénéfice net grimper de 32,9 % sur un an au premier trimestre 2025 et a atteint 10,2 milliards d’euros concernant la vente de batteries, en croissance de 6,2 %.

L’empire du Milieu compte une dizaine d’acteurs majeurs dans le domaine, comme EVE Energy, CALB, SVOLT ou encore Gotion High Tech. D’après le cabinet Avicenne Energy, la part de marché de la Chine dans la production de batteries s’élève à 82 % pour une production mondiale de 2,8 TWh.

Toutefois, la vague protectionniste qui souffle dans le monde avec la hausse des droits de douane européens et américains pourrait potentiellement déséquilibrer son assise.

Mais, pour l’heure, rien ne semble réellement inquiéter les géants asiatiques de la batterie. Ces derniers peuvent compter sur leur marché local, le premier au monde en matière de véhicules électriques.

Il faut préciser qu’en 2024, quelque 7 millions de véhicules 100 % électriques ont été vendus, représentant 30 % de part de marché, en constante augmentation depuis 5 ans.

La domination de la Chine ne s’arrête pas à la production de batteries et à la vente de véhicules électriques, elle est aussi de mise sur toute la chaîne de valeur.

Dans un premier temps, l’empire du Milieu se place donc parmi les principaux extracteurs de matières premières stratégiques dans le monde, comme l’a présenté Rémi Cornubert, président et fondateur du cabinet de conseil Strat Anticipation, lors du Salon de Shanghai.

La Chine appuie sa domination sur le graphite en contrôlant 92 % de l’extraction en 2022 et se positionne à la troisième place de l’extraction de lithium en contrôlant 18 % de l’exploitation de cette ressource en 2022.

Outre l’extraction, le pays maîtrise aussi amplement le raffinage et le traitement du lithium (64 % en 2022), du cobalt (75 % en 2022), du nickel (36 % en 2022) et surtout du graphite (98 % en 2022).

Pour finir, il contrôle aussi la majeure partie de la production de cellules cathodes et anodes. Une position de leader sur la quasi‑totalité de la production de batteries qui ne devrait pas faiblir jusqu’en 2030 selon l’International Energy Agency (IEA) et qui permet aux fabricants chinois d’être le métronome technologique de la filière.

Une incertitude technologique

Si les européens comme Northvolt ont misé initialement sur la technologie nickel‑manganèse‑cobalt (NMC) pour les batteries, plus coûteuse, mais aussi plus performante, les constructeurs et les fabricants chinois ont opté pour la technologie lithium‑fer‑phosphate (LFP).

En dépit d’une densité énergétique plus faible impactant l’autonomie, les batteries LFP offrent plusieurs avantages, notamment un coût de production plus faible, davantage de sécurité et une durée de vie plus longue.

Des atouts compétitifs dans un monde dans lequel les véhicules électriques doivent être démocratisés et moins coûteux. ACC a ainsi fait le choix d’installer des lignes de production de batteries LFP.

Les constructeurs européens décident à leur tour d’intégrer cette technologie dans leurs modèles, comme Renault (partenaire des fabricants de batteries AESC‑Envision et Verkor) ou Volkswagen qui prévoit d’implanter des LFP en 2026 pour réduire le coût de ses véhicules.

Une instabilité technologique, propre aux balbutiements du secteur de la batterie en Europe, qui place les fabricants de batteries dans le brouillard.

Actuellement, la tendance est aux batteries LFP, mais dans cinq ans, d’autres types pourraient voir le jour, comme les batteries solides.

Preuve que l’innovation évolue vite, ProLogium produit actuellement la troisième génération de batteries semi‑solides à Taïwan, dont la société est originaire. Elle a obtenu en début d’année 2025 le permis de construire pour implanter une usine en 2027 avant d’être à nouveau décalée d’un an "pour préparer l’arrivée de la quatrième génération de batteries, solides, qui nécessite de modifier le tiers des machines du site pour s’adapter aux futures technologies", affirme Calvin Hsieh, directeur de la future usine dunkerquoise de ProLogium.

Surfer avec la concurrence chinoise

Selon un rapport de l’AIE publié en mars 2025, relayé par l’AFP, les coûts de production en Europe sont environ 50 % plus élevés qu’en Chine, la chaîne d’approvisionnement liée aux batteries reste relativement faible et le secteur manque de salariés qualifiés.

Toutefois, les fabricants de batteries mettent tout en œuvre pour poser les bases d’une industrie solide. "Il est clair que les Chinois ont pris de l’avance dans le domaine des batteries, mais il ne faut pas croire que l’Europe a dit son dernier mot ! Cette compétition doit être perçue comme une stimulation nécessaire pour innover et pérenniser le marché de la batterie, il faut être optimiste", tient à rassurer Emmanuelle Bischoffe-Cluzel, vice‑présidente et responsable développement durable chez Capgemini.

"Il ne faut pas percevoir l’avance des fabricants chinois négativement, mais au contraire, nous devrions penser à davantage collaborer avec eux pour en apprendre plus. À l’image des entreprises européennes qui ont agi de la même manière pour produire des véhicules thermiques sur leur sol", soutient Richard Bouveret.

Une collaboration qui a déjà commencé puisque les principaux acteurs de la batterie implantés en France ont intégré dans leurs équipes des experts chinois. Stellantis, de son côté, a signé un accord avec CATL pour l’implantation d’une gigafactory de batteries LFP en Espagne.

Selon Christophe Pillot, directeur d’Avicenne Energy, lors d’une conférence au cours du Batteries Event 2025 de Dunkerque : "Le nord de la France produira 87 % des batteries françaises".

Le dynamisme de la Vallée de la batterie se poursuit mais selon les acteurs, le soutien de l’Europe reste très insuffisant, comparé aux investissements réalisés dans le domaine en Chine.

"L’Europe n’a pas encore pris conscience de l’importance de nos projets. Les petits milliards qui ont été mis sur la table pour construire une industrie de la batterie en Europe ne sont pas à la hauteur", se désolait Benoit Lemaignan, l’un des cofondateurs de Verkor.

Cependant, les projets continuent d’avancer. AESC‑Envision fait les derniers tests avant de lancer la production en série. Le géant sino‑japonais a installé son usine de batteries à Douai (59) sur un parking de l’usine Renault, dont il équipera les R5 électriques.

À Dunkerque, la start‑up Verkor entame aussi sa phase de "production test" pour commencer sa production en début d’année 2026 au plus tard.

L’objectif de Verkor est de produire 16 GWh de batteries par an à partir de 2028, dont 12 GWh pour Renault, ce qui correspond à équiper 150 000 véhicules.

Preuve que l’industrie européenne avance, si le Vieux Continent ne pèse que 8 % de la production mondiale de batteries, Avicenne Energy estime que cette part de marché se hissera à 15 % à l’horizon 2030 pour figurer comme le deuxième producteur de batteries dans le monde… derrière la Chine.

-------------------------------------------------

Une réglementation européenne

Selon Emmanuelle Bischoffe-Cluzel, qui a notamment participé à l’élaboration d’une étude Capgemini complète sur le marché de la batterie en mars 2025, les différents fabricants doivent déjà travailler "la résilience de la supply chain" en particulier sur les matériaux stratégiques pour espérer baisser les coûts.

Pour cela, il est essentiel d’après elle d’accélérer aussi la digitalisation de la production de batteries afin de mieux anticiper les problèmes et de réagir rapidement grâce aux data et à l’intelligence artificielle. Cela doit être encadré par les États et les institutions.

En ce sens, la Commission européenne est en cours d’élaboration d’une réglementation encadrant la batterie via "un passeport digital". "Si elle n’est pas définitive, la réglementation est à 80 % complète. Dans l’idée, il s’agirait de coller un QR code qui permettrait non seulement de tracer la batterie, mais aussi d’avoir un label pour signifier que la batterie est propre. Une mesure vertueuse dans un monde où les jeunes sont attachés à l’environnement. D’ailleurs, c’est rare pour être souligné, les constructeurs et les fabricants de batteries ne perçoivent pas cette réglementation comme une contrainte mais comme une mesure essentielle", explique Emmanuelle Bischoffe-Cluzel.

Sur le même sujet

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.