Le secteur du financement en pleine ébullition

Le passage de la possession à l’usage était déjà une grande évolution, très lucrative, pour les établissements financiers, filiales de banques ou de constructeurs, mais l’évolution vers une économie de l’abonnement, couplée à la transition énergétique, ressemble davantage à une révolution.

La récente étude réalisée par Eurogroup Consulting en est le nouveau témoignage. "Le secteur du financement automobile est en pleine ébullition. Non seulement le digital a entraîné une disruption complète de la chaîne de distribution et du financement, mais en plus le développement des véhicules électriques va amener de nouvelles offres de mobilité avec de nouveaux produits et de nouveaux partenariats", précise Bertrand de la Villéon, partner d’Eurogroup Consulting.

Deux chantiers majeurs sont posés pour les acteurs du financement : d’une part la digitalisation, et de l’autre la valeur résiduelle des véhicules. Le développement de la digitalisation entraîne une disruption de la chaîne de la distribution et du financement. "Tous les acteurs se sont retrouvés nus face au digital pendant la crise et à ce jour aucun acteur n’est en marge de le faire complètement. Ce sont essentiellement des rustines qui sont mises en place pendant la crise sanitaire mais la signature électronique n’est pas suffisante pour un parcours digital. Depuis la crise certains ont considérablement avancé sur le sujet", poursuit l’auteur de l’étude.

Les valeurs résiduelles en question

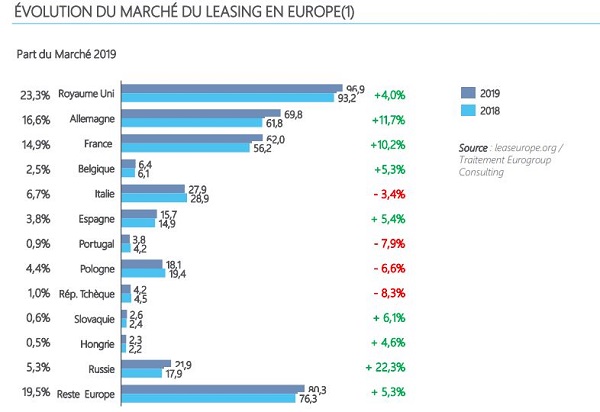

Le second sujet essentiel pour les financeurs reste la valeur résiduelle des véhicules qui devient un véritable enjeu stratégique. La LOA s’est développée dans de nombreux pays européens, comme le montre le graphique ci-dessous :

La France est d'ailleurs l'un des pays les plus matures en matière de leasing. Le crédit VN s'est rétréci par rapport à ce type de financement et le VO bascule petit à petit également sur le leasing au détriment du crédit classique. Les bonus et les règlementations ont permis d'accélérer la vente de véhicules électriques.

Mais le calcul de la valeur résiduelle, bien maîtrisé pour les véhicules thermiques, comprend de nombreuses incertitudes pour les véhicules électriques. "Pour autant, les sociétés de financement ont beaucoup professionnalisé leurs équipes sur ce calcul de la valeur résiduelle à cause du risque de retournement du mix essence/diesel. Ce risque consiste bien sûr d'aller au-delà du niveau de valeur résiduelle pour faire baisser les loyers", précise Bertrand de la Villéon.

Mais le sujet de la voiture électrique ne fait pas encore consensus. Ainsi, la moitié des acteurs interrogés par Eurogroup Consulting estime que le risque existe notamment parce que le marché de l'électrique reste sous perfusion et donc perturbe son équilibre. L'autre moitié est moins prudente dans son approche puisque la demande devrait augmenter. D'autant que l'obsolescence des générations de batteries ne semble pas trop poser de problème. De fait, les Autolib de Bolloré sont toutes parties lors des ventes réalisées. Et les Renault Zoé de première génération se vendent également sur le marché de la seconde main, selon l'auteur de l'étude.

Vents d'innovations dans le financement

Mais le véhicule électrique ne bouleverse pas uniquement le mode de calcul de la valeur résiduelle. De fait, l'offre de financement va évoluer et des accords devraient être noués dans le domaine entre constructeurs et énergéticiens pour proposer dans un même loyer la voiture et sa recharge. Le partenariat signé entre FCA, puis Stellantis, avec Engie montre la direction.

La formule du sans-engagement, voire de l'abonnement fait son chemin, même si la rentabilité de l'équation semble fragile. "Pour l'instant, le business model n'est pas rentable car il doit amener une formule type location de courte durée mais avec les prix de la location de longue durée. Nous estimons en réalité que 10 à 15 % de la population trouvera un intérêt à passer sous cette formule", avance Bertrand de la Villéon.

Remaniement des forces en présence

L'évolution des offres devrait également bouleverser les différentes catégories d'acteurs. Constructeurs, banquiers, loueurs de courte durée, loueurs de longue durée... si chacun d'entre eux avançaient cloisonnés dans leurs offres jusqu'à présent, le passage à l'électrique et au sans-engagement devraient effacer ces frontières. D'autant que les plateformes de mobilité s'immiscent également dans le paysage.

A lire aussi : Arval et Emil Frey France lancent Autosphere Lease

Mais cette évolution pourrait être bouleversée par les conséquences de la réglementation Bâle III, qui se traduit par une hausse des besoins en fonds propres des établissements bancaires. Selon l'étude, l'autorité bancaire européenne aurait estimé que la transposition de cet accord augmenterait de 24 % les exigences en capital pour les banques, soit 135 milliards d'euros.

L'impact sur les conditions d'octroi de crédit et de financement serait ainsi considérable, rendant plus vulnérables les captives des constructeurs. D'autant que ces derniers, en modifiant leur modèle de distribution avec le passage au contrat d'agent, seront pénalisés par le portage financier des stocks de véhicules neufs.

Sur le même sujet

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.