Tension sur les prix des voitures électriques

Jusque‑là, tout va bien. Mais l’important, ce n’est pas la chute, c’est l’atterrissage. Cette réplique culte du film La Haine de Mathieu Kassovitz, les constructeurs automobiles pourraient l’utiliser. Pour l’instant discrète, la guerre des prix sur le segment des voitures électriques, version 2023, pourrait bien prendre de l’ampleur.

Déjà, des signaux sont visibles. Avec comme détonateur, la décision de Tesla, au début de cette année, de baisser de près de 20 % ses tarifs. Décision renforcée depuis quelques jours par l'annonce d'une nouvelle baisse de prix pour son SUV Model Y et pour la Model 3. Les concurrents ont tous tiré à boulets rouges contre la firme californienne moquant la décision qui pénalisait les clients qui avaient acheté leur Model 3 ou Y la veille de la baisse des prix. Mais le constructeur n’est plus à une contradiction "muskienne" près.

Chahuté sur le marché chinois par une guerre tarifaire qui pourrait faire des ravages, Tesla s’est vu emboîter le pas par la concurrence locale. Et pourrait bien en faire les frais. Déjà en 2022, Tesla n’a pas atteint ses objectifs de vente. Certes, la marque a écoulé 1,31 million de voitures neuves en hausse de 40 % par rapport à 2021, mais elle tablait sur une progression de 50 %.

L’objectif d’Elon Musk, de commercialiser 2 millions de voitures en 2023, ne peut donc se faire qu’à coups de rabais pour émerger dans une offre de marché toujours plus importante.

Cette abondance de l’offre se cumule avec la décision prise en janvier 2023 de réduire les subventions à l’achat pour les véhicules propres qui devrait entraîner un ralentissement des ventes cette année.

Baisse des prix des voitures électriques

De son côté, la coentreprise entre Volkswagen et SAIC a également annoncé vouloir baisser ses prix de 2 000 à 7 000 euros. De nombreuses marques locales (BYD, SAIC‑GM‑Wuling, Geely, XPeng, Nio…) rivalisent avec Tesla et d’autres constructeurs européens. D’autant que sur le marché chinois, la part des constructeurs occidentaux s’effrite, la clientèle chinoise se reportant de plus en plus sur les constructeurs locaux qui détenaient 50,5 % de part de marché dans le pays en 2022.

"Il ne faut pas se tromper, estime Guillaume Crunelle, responsable mobilité et automobile de Deloitte France. La priorité des groupes chinois reste le marché chinois, car cela fait partie du plan de reprendre une souveraineté certaine sur le volume des ventes. Les aides à l’achat ont longtemps été significatives en Chine. Et quand les groupes chinois viennent en Europe, c’est soit parce que ˝le verre déborde˝, soit parce qu’ils trouvent une solution ailleurs qui est plus favorable que localement."

Toujours en Chine, BYD est passé devant Tesla sur le segment des ventes de véhicules électriques, avec plus de 900 000 unités écoulées, selon les données Inovev, contre 700 000 pour le second.

MG, le cheval de Troie en Europe

En Europe, c’est SAIC, connu sous la marque MG, qui fait figure de "cheval de Troie" selon l’expression de Carlos Tavares, directeur général de Stellantis. Toujours selon le cabinet Inovev, les constructeurs chinois (hors Volvo, filiale du groupe chinois Geely) ont vendu 202 000 véhicules légers (particuliers et utilitaires) en Europe (29 pays) en 2022, contre 82 500 unités en 2021, ce qui représente une augmentation de 145 % d’une année sur l’autre.

La marque MG (111 000 unités, dont 55 000 véhicules 100 % électriques (BEV), 17 000 hybrides rechargeables (PHEV) et 39 000 thermiques) réalise plus de la moitié des ventes des constructeurs chinois. Elle commercialise aujourd’hui sept modèles (HS, EHS, ZS, MG3, MG4, MG5, Marvel). Elle vient également de présenter son roadster Cyberster qui arrivera sur le marché à l'été 2024.

Polestar (filiale de Geely) qui a vendu 32 000 voitures (PHEV) en Europe en 2022, Lynk & Co (filiale de Geely) 26 000 unités (BEV) et DR (filiale de Chery) 21 000 exemplaires sont les trois autres marques chinoises qui ont vendu plus de 20 000 unités en Europe en 2022. Une dizaine d’autres marques sont présentes sur le marché européen, mais leur diffusion demeure restreinte pour l’instant. Il est probable que certaines de ces marques vont augmenter leur diffusion en Europe au cours des prochains mois et années, comme BYD ou Ora (filiale de Great Wall) par exemple. Dans l’Hexagone, MG a totalisé 13 170 immatriculations l’an dernier, avec l’ambition de dépasser les 20 000 en 2023.

Ainsi, la France devient peu à peu une place forte pour MG Motor. L’arrivée dans le courant du dernier trimestre de la MG4 a provoqué l’effet accélérateur attendu. Ce modèle affiche déjà plus de 7 000 commandes en France. Rappelons qu’il évolue sur le segment C, le cœur du marché. La berline profitera d’ailleurs d’importantes évolutions en 2023, avec une version quatre roues motrices de 450 ch et une autre à autonomie étendue, sachant qu’elle revendique déjà 450 km avec sa batterie de 64 kWh.

"Parmi les marques chinoises qui adressent les marchés européens, il existe plusieurs stratégies. Ce sont soit des groupes issus de l’automobile qui se sont construits sur un modèle industriel occidental ou d’autres issus de la tech et qui ont des démarches plus californiennes qu’occidentales classiques. Difficile de donner une seule stratégie. Mais il y a une réalité : nos marchés sont adressés à partir du moment où ils sont jugés plus intéressants que le marché domestique. De l’origine de ces groupes, dépend la manière dont on voit la distribution : soit logique de réseau établi ou full digital ou hybride. Mais quand on voit les démarches de ces groupes, celui qui en France affiche la plus grande réussite est celui qui finalement engage notre marché de la manière la plus traditionnelle", poursuit Guillaume Crunelle.

12 000 euros d’écart entre la MG4, la Megane ou l’ID.3

Mais aussi celui qui affiche les prix les plus bas dans son segment. La MG4, concurrente directe de la Megane E‑Tech électrique, mais aussi de la Volkswagen ID.3, démarre à 29 900 euros (hors bonus) et une LOA hyperagressive à 249 euros par mois.

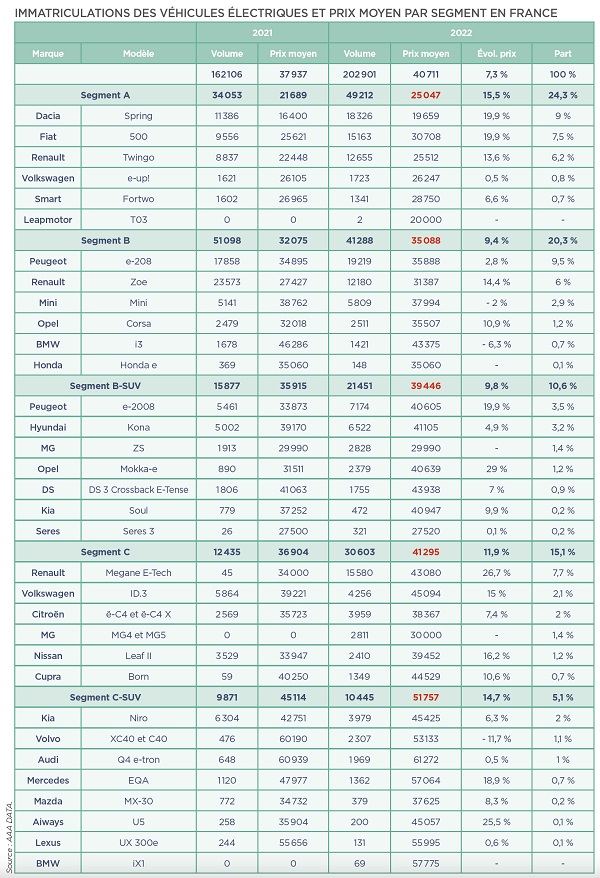

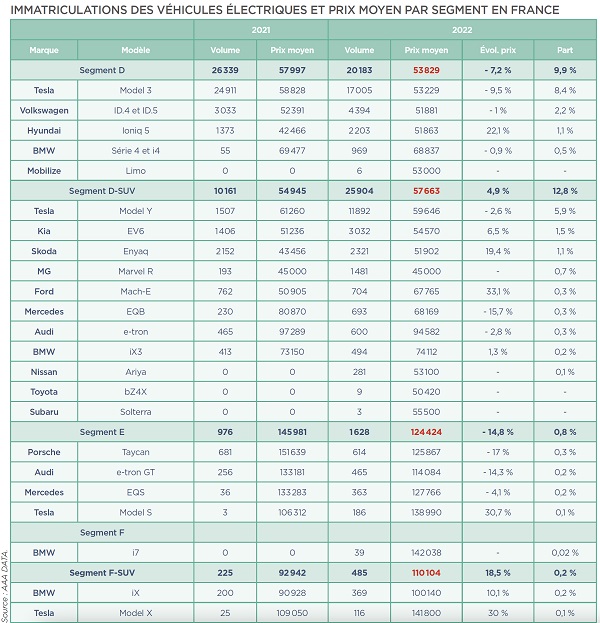

Quand la moyenne tarifaire de ce segment s’élève à 41 295 euros. Il faudra débourser 42 000 euros hors bonus pour la Megane E‑Tech électrique (entrée de gamme) et 42 750 euros pour l’ID.3. Un écart de plus de 12 000 euros qui étonne certains acteurs dont le cabinet C‑Ways, qui dans Les Échos indiquait : " À ce niveau‑là, il paraît évident qu’ils perdent de l’argent sur chaque voiture vendue, surtout si on rajoute un coût d’environ 1000 euros par véhicule pour les faire venir de Chine, ainsi que les 10 % de taxe d’importation."

Une accusation balayée d’un revers de la main par la marque qui explique cette agressivité par la puissance industrielle du groupe SAIC détenu par l’État chinois. "Il est vrai que les industriels chinois ont 10 ans d’avance sur les Européens pour la fabrication de batteries et possèdent donc un outil qui est déjà efficace, rentabilisé et optimisé. Celui qui démarre le plus rapidement et qui gagne le plus vite en volume prend une avance qui se compte en centaines d’euros par batterie", observe Guillaume Crunelle.

Rude concurrence

Avec 5,3 millions de véhicules écoulés l’an dernier, SAIC a plus qu’une longueur d’avance sur Renault ou même sur Volkswagen. De plus, il n’est pas certain que les acteurs chinois paient les batteries au même tarif que les constructeurs européens. Impossible aujourd’hui de déterminer les prix de revient exacts des batteries par acteur.

En Europe, les constructeurs résistent du mieux qu’ils peuvent. Renault jongle avec des promotions de financement qui placent la Megane à 300 euros par mois. "Je pense que lancer dès maintenant une guerre des prix sur les voitures électriques, alors que nous commençons juste à en produire, n’est pas la meilleure chose qui pourrait arriver à l’industrie automobile", avait indiqué Luca de Meo, patron de Renault, lors de sa première prise de parole en tant que nouveau président de l’ACEA.

Mais Volkswagen a quand même cédé aux sirènes de la baisse des prix en annonçant une nouvelle version de la compacte électrique ID.3 qui sera vendue à moins de 40 000 euros, soit 3 000 euros de moins que son prix actuel. Enfin, Citroën vient de lancer une offre sur l’ë‑C4 Live à 29 990 euros, bonus déduits, et une LOA à 199 euros TTC par mois, borne de recharge, extension de garantie et assistance offertes. Un positionnement équivalent à celui de la MG4.

Un segment B à 35 000 € environ est‑il la norme ?

Reste qu’un segment B, électrique, dont la moyenne de prix s’élève à environ 35 000 euros, est de loin le meilleur moyen pour les constructeurs européens de se faire dépasser. Seul le groupe Renault, avec Dacia, parvient à se positionner face à des clients français qui ne sont pas prêts à mettre plus de 30 000 euros dans leur prochaine voiture qu’elle soit électrique ou thermique pour 68 % d’entre eux. Une limite mise en lumière par la dernière étude Deloitte sur le comportement des acheteurs, publiée en janvier 2023,

"Les règles du jeu n’ont pas changé. Quand on commence à construire des véhicules pour une population qui n’existe pas, cela est compliqué. En termes de positionnement tarifaire, les constructeurs vont vers des catégories de populations non habituelles dans leur univers de marque. Or, repositionner un produit, c’est compliqué mais possible. Mais repositionner une marque est vraiment difficile. Les Chinois n’ont pas d’héritage à défendre. Ils arrivent avec une page blanche. La nouveauté joue", analyse Guillaume Crunelle.

Il s’agit donc de muscler l’entrée de gamme. Volkswagen s’y attelle avec sa future ID.2 promise à moins de 25 000 euros. Tout comme la future Renault 5 qui sera fabriquée dès 2024, à Douai (59), dans le pôle ElectriCity du constructeur. La guerre des prix des voitures électriques semble presque inévitable, aussi en Europe.

Sur le même sujet

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.