Transition vers l'électrique : les équipementiers paient le prix fort

Les équipementiers sonnent l'alarme depuis de nombreux mois. Rien qu'en France, une récente étude de la Fiev montrait qu'un quart des adhérents de la fédération avait vu son activité ralentir de 10 à 30 % entre 2023 et 2024.

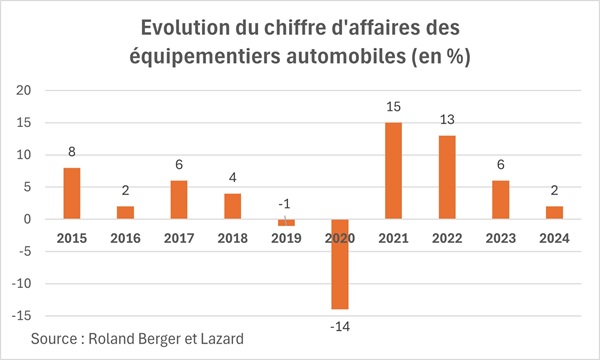

Une tendance appuyée plus globalement par les cabinets Roland Berger et Lazard dans un rapport à l'échelle mondiale sur les équipementiers automobiles. Selon les auteurs, l'industrie mondiale des équipementiers automobiles fait face à un contexte de marché difficile, marqué par une croissance stagnante, des incertitudes géopolitiques, une concurrence accrue et des pressions croissantes sur les coûts, liées à de profondes transformations technologiques.

"La situation peut être qualifiée de stagformation : une période où la stagnation des volumes s'accompagne de la nécessité urgente de transformer les modèles économiques traditionnels", indique l'étude.

Des marges sous pression

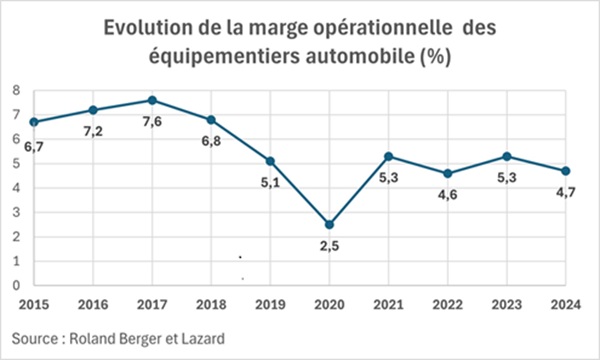

De fait, la performance financière des équipementiers reflète cette situation complexe : leurs marges opérationnelles restent inférieures de deux points aux niveaux d’avant-Covid. Après une stabilisation temporaire en 2023, les prévisions annoncent un nouveau recul en 2024, avec une moyenne sectorielle à 4,7 %.

Pour rester compétitifs dans ce paysage en mutation et se préparer à l’avenir, les équipementiers doivent optimiser leur portefeuille par des partenariats, rationaliser leur offre produit et se concentrer sur les technologies stratégiques. Les fournisseurs occidentaux doivent impérativement réduire leurs coûts structurels face à la pression croissante des acteurs chinois qui grignotent des parts de marché.

Les secousses qui ébranlent le modèle

En 2020, la production mondiale est tombée à 73 millions d’unités. Et un retour aux niveaux d’avant-Covid (soit plus de 96 millions d'unités) n’est attendu qu’à l’horizon 2030. Dans ce volume, la Chine devrait passer de 29 à 33 millions de véhicules produits à cette même échéance. L’Europe stagnerait entre 16 et 17 millions d’unités et l’Amérique du Nord autour de 15 à 16 millions, en deçà des niveaux de 2019.

En parallèle, le passage du thermique à l'électrique n'est pas aussi rapide qu'espéré. Dans leur étude, Roland Berger et Lazard estiment que le 100 % électrique représentera 41 % des ventes mondiales d’ici 2030, soit douze points de moins qu’annoncé en 2023. De plus, l'arrivée des plateformes SDV devrait bouleverser toute la chaîne de valeur.

Face à ces bouleversements, Roland Berger et Lazard identifient trois leviers majeurs d’adaptation. L'optimisation du portefeuille en se renforçant sur les technologies différenciantes, y compris par le biais de partenariats, est l'un des principaux leviers mis en lumière. Tout comme une localisation de la production par zones géographiques. Des leviers déjà actionnés par les plus grands équipementiers.

Sur le même sujet

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.