Les constructeurs repensent leur modèle d’approvisionnement

Mi‑2021 : les premières alertes se font entendre. La demande de l’industrie des jeux vidéo et de l’électronique en semi‑conducteurs explose. Pendant ce temps, l’automobile peine à redémarrer. Une position délicate qui place les constructeurs dans une nouvelle posture : celle d’intégrer une liste d’attente en matière d’approvisionnement ! Incroyable retournement de situation pour une industrie habituée à se voir dérouler le tapis rouge.

"Depuis la naissance de l’industrie automobile, celle‑ci n’a jamais eu d’autres questions à se poser que : "Combien vais‑je avoir de clients l’année prochaine ?", sourit Maxime Picat, directeur des achats du groupe Stellantis. Le seul sujet était de connaître un prix mais une fois ce chiffre défini, l’intégralité de nos usines et de celles des fournisseurs faisait le boulot. Bien sûr, nous avions quelques crises à gérer comme une usine qui brûle, une rupture ponctuelle de composants, mais rien de systémique comme ce que nous venons de vivre. De nouvelles industries comme celle des semi‑conducteurs, mais aussi la chimie ont commencé à monter en puissance à l’intérieur du véhicule et nous n’avons pas changé nos pratiques. Nous nous sommes toujours tournés vers nos fournisseurs de rang 1 en leur demandant des pièces et un volume associé, en déléguant à 100 % la responsabilité de s’en occuper."

Fragilité des constructeurs

En réalité, cette crise a mis en lumière la fragilité des constructeurs automobiles en matière d’approvisionnement. Avec les conséquences que l’ensemble du secteur connaît, à savoir un manque de production de voitures neuves dans le monde évalué à près de 18 millions de véhicules pour une ardoise globale de 100 milliards d’euros selon Allianz Trade. L’année 2021 résonne donc comme le coup d’envoi d’une nouvelle stratégie d’achat des constructeurs automobiles, avec une remise à plat complète des relations avec les équipementiers. Celles nouées entre constructeurs et fournisseurs de rang 1 commencent à s’étendre au‑delà avec désormais une attention toute particulière accordée aux rangs 2, 3…

Début 2022, la guerre en Ukraine vient appuyer sur le même point douloureux : la cascade de fournisseurs masque l’intégralité de la chaîne d’approvisionnement et peut mettre en péril toute la production automobile pour une pièce ou un composant qui mesure à peine quelques millimètres. "Les constructeurs ont toujours eu des stratégies d’achat, des approches très structurées, pour certaines très agressives et pour d’autres plus orientées vers des partenariats. Mais la stratégie d’achat est au cœur du métier automobile et sans doute l’un des postes les plus importants. En revanche, la transition qui s’effectue vers les véhicules électriques, connectés et autonomes oblige aussi à changer la façon dont sont travaillées la fonction achat et la fonction ingénierie associée aux achats", observe Alexandre Marian, directeur associé d’AlixPartners en France.

A lire aussi : Comme le pétrole, les prix du lithium s'envolent

De fait, de la crise des semi‑conducteurs à celles possibles de l’approvisionnement en métaux critiques, le pas a vite été franchi par les constructeurs automobiles qui ont multiplié les partenariats et les prises de participation dans des mines de lithium, de nickel ou de cobalt.

S'assurer de l'approvisionnement en métaux critiques

La sécurisation est le nouveau mot d’ordre. Accords de sourcing, investissements directs, toutes les solutions sont envisagées. Dernièrement, Mercedes‑Benz protégeait leur ainsi son approvisionnement en lithium, en signant un accord avec la société canadienne Rock Tech Lithium, Stellantis entrait au capital de Vulcan, le spécialiste allemand de l’extraction d’hydroxyde de lithium. Et les exemples se poursuivent avec BMW ou encore le groupe Volkswagen.

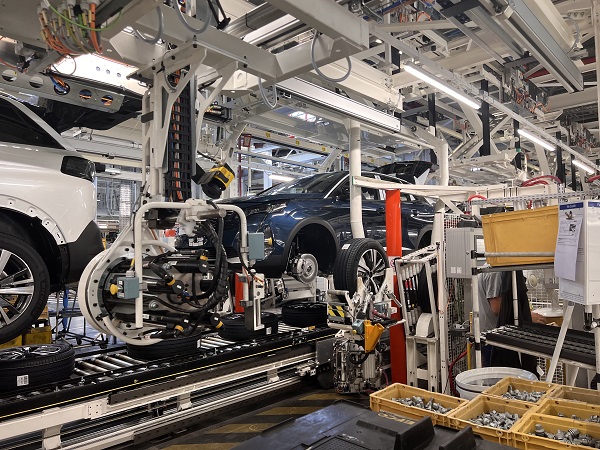

Usine Toyota à Valenciennes.

"Nous avons sécurisé nos utilisations et nos besoins de lithium, de nickel, de manganèse et de cobalt pour les années qui viennent. Nous avons déjà sécurisé au‑delà de 2025‑2027 et nous allons continuer pour être sereins jusqu’en 2030, date à laquelle 100 % de nos modèles seront électriques", avance Maxime Picat.

A lire aussi : Energie et matières premières : les hausses entraînent un surcoût de 2500 dollars par véhicule électrique produit

Quelques semaines plus tôt, en plein Mondial de l’Automobile, Carlos Tavares s’exprimait également sur ce sujet explosif : "Nous devons aller plus loin dans cette stratégie, mais la situation est tellement volatile qu’il faudrait parier sur la stabilité de la chimie dans les cellules des batteries. Or, cette chimie n’est pas encore totalement fixée. La difficulté, à ce jour, est de savoir dans quelle matière il faut investir. Nous sommes tous à peu près d’accord pour dire que le lithium en fait partie, mais il reste encore beaucoup de choses à faire. Il faut aussi veiller à ne pas investir dans une industrie minière qui ne correspond pas aux matières premières dont nous avons besoin."

Sécuriser les achats

Une précaution que le dirigeant de Stellantis n’a pas manqué d’indiquer à Emmanuel Macron, avant que ce dernier décide ou non d’aller dans la même direction que Joe Biden et son Inflation Reduction Act (Ira). "S’il désire aller dans le même sens que les Américains, c’est‑à‑dire d’imposer un sourcing des matières premières, mieux vaut faire attention à ne pas choisir des matières qui ne correspondent pas aux besoins futurs !", ajouté Carlos Tavares.

Le conseil étant donné, l’essentiel est de sécuriser les achats au moins jusqu’en 2030 sur la technologie actuelle. La technologie LFP (lithium‑fer‑phosphate) s’est beaucoup développée, mais la hausse des coûts incite également à l’innovation technologique du solid state. Pas question pour les constructeurs de s’enfermer dans une situation. En 2045, ces derniers pourront compter sur des volumes importants de batteries à recycler, avec de rendements de recyclage qui pourraient aller jusqu’à 99 %, et donc travailler en circuit presque fermé.

A lire aussi : Maxime Picat, Stellantis : "La crise des semi‑conducteurs a mis en lumière la fragilité des constructeurs dans leur approvisionnement"

"Pour l’instant, économiquement, l’équation est plus rentable en prenant de la nouvelle matière. Mais notre planète a des limites en termes de ressources. Et nous allons devoir baisser nos bilans carbone. En 2045, le tarif du lithium sera stabilisé. Le recyclage va nous permettre de diminuer la variabilité des prix. Car dans la batterie, la matière ne disparaît pas, il faut juste l’extraire. Notre capacité à bien recycler, à coût et CO2 limités, sera essentielle dans l’avenir", précise Maxime Picat.

L'inflation au centre des préoccupations

Au‑delà de l’approvisionnement, se pose la question des coûts de ces achats. Car l’inflation, dont les premiers effets se sont fait sentir en 2021, notamment à cause de la transition énergétique entamée, s’est retrouvée sur le devant de la scène depuis l’invasion de l’Ukraine par la Russie. Jusqu’à présent, les contrats entre constructeurs et fournisseurs étaient signés sur des durées assez longues, avec des contrats d’approvisionnement associés à des projets avec des clauses de performance de productivité.

Mais ce qui était vrai dans un monde de déflation, ou tout au moins sans inflation, ne l’est plus dans un monde d’instabilité, où le beaucoup. Le cabinet AlixPartners a chiffré les conséquences de cette évolution dans sa dernière étude Global Automotive Outlook 2022. Jusqu’en 2019, un véhicule thermique intégrait pour 1 500 dollars de matériaux (acier, plastique, aluminium…). Après les confinements liés au Covid, ce montant est monté à près de 3 000 dollars, pour redescendre aujourd’hui à 1 850 dollars.

Boom des matières premières

Côté voiture électrique, le yoyo est également visible avec un point de départ en 2019 de 3 000 dollars, un pic à près de 7 000 dollars, pour finir aujourd’hui à près de 5 000 dollars. Le cabinet d’étude estime d’ailleurs qu’un plancher est sans doute atteint que ce soit pour le véhicule thermique ou électrique. Résultat : le prix des matières premières a progressé de 23 % dans le premier cas et de 40 % dans le second. Un phénomène qui peut crisper plus d’une relation avec les fournisseurs surtout quand ces derniers ne peuvent pas répercuter l’intégralité de la hausse.

De fait, les résultats et les marges générés par les équipementiers ne suivent pas la même tendance que celle affichée dans les bilans des constructeurs. "Entre l’évolution des marges des constructeurs et celles des équipementiers, on observe un gap qui s’est creusé en termes d’Ebitda entre ces deux acteurs. Jusqu’en 2020, le niveau de marge des équipementiers était supérieur de près de deux points par rapport à celui des constructeurs, mais les courbes se sont inversées depuis cette date", fait remarquer Alexandre Marian.

Réintégrer des capacités de production

Une production qui s’est recentrée sur les véhicules à plus forte valeur ajoutée, augmentation des tarifs catalogue des véhicules, économie d’énergie pour tous les sites de production, les constructeurs n’ont de cesse de chercher à améliorer les coûts, quitte à réintégrer la fabrication de certains ensembles, autrefois confiés aux équipementiers.

"Nous avons pu observer, à la marge, un certain nombre de composants être réintégrés chez les constructeurs, mais je ne pense pas que ce soit leur cœur de métier. Car les constructeurs ne seront jamais meilleurs que leurs fournisseurs qui sont organisés depuis longtemps. En revanche, pour certains composants, notamment les batteries et le moteur électrique, ils estiment qu’ils doivent faire eux‑mêmes, car c’est un élément différenciant", poursuit Alexandre Marian.

Déverticalisation

Après l’ère de l’externalisation, revient au galop celle de l’internalisation. Pour des questions de coût, bien sûr, mais aussi pour compenser la baisse des volumes de production, notamment des usines dédiées aux thermiques. Même si l’heure est au compactage des usines, il s’agit aussi d’utiliser au mieux les capacités existantes.

Usine de Sochaux (Stellantis).

"Si vous additionnez une crise de confiance liée à la pénurie des semi‑conducteurs, la stratégie d’électrification et la sous‑utilisation des capacités de production liées aux véhicules thermiques, il est logique que les constructeurs cherchent à réintégrer verticalement ce qu’ils se sont évertués à "déverticaliser" pendant 30 ans. Or, les équipementiers ont capté une grande partie de la recherche & développement chez eux. Je n’ai pas à juger cette décision, mais attention à ne pas aller jusqu’à la disparition de la confiance. C’est d’ailleurs la crise que je redoute le plus. Je pense que nous devons dépasser la simple relation de client‑fournisseur qui se basait sur le prix pour établir une stratégie cohérente, durable et qui soit fiable pour les 20 ans qui viennent", fait remarquer Claude Cham, président de la Fiev.

Ce dernier pointe du doigt, notamment, le risque couru par les constructeurs de se priver de la cross‑fertilisation apportée depuis des années par les équipementiers. "Nous servons tous les constructeurs et avons donc une transversalité de connaissance sur la technologie, que nous optimisons pour en faire profiter un maximum. C’est ce qui nous a permis de proposer des fonctions sur étagères. L’équipementier est un élément de transfert de technologie dont le constructeur ne doit pas se priver", poursuit ce dernier. Pas sûr que les constructeurs l’entendent de cette oreille. La crise des semi‑conducteurs semble avoir rebattu les cartes des relations, celle des prix des matières premières poussant les constructeurs à revoir leur modèle industriel.

Sur le même sujet

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.