Centrale d'achats VO : les audacieux rafleront la mise

Au fil des mois, il a pris l’habitude d’amuser la galerie avec des vidéos décalées publiées sur ses réseaux sociaux. Cette fois‑ci, il avait décidé de surprendre son monde. Après avoir installé Milton Avenue dans le paysage de la distribution indépendante de voitures d’occasion, Benoît Cortot a fondé, en janvier 2025, une société sœur avec l’aide de Pierre Barthelemy, ancien patron de VO 360.

Sous la bannière Milton Avenue Pro, ils se lancent ensemble sur le marché du remarketing BtoB. Après un premier trimestre d’activité, la structure a écoulé 330 voitures. Une période durant laquelle Grand Est Automobiles, importante plaque Stellantis et Volkswagen le long de la frontière entre l’Alsace et l’Allemagne, a déployé la technologie de la société Eloa pour créer une plateforme de revente directe de VO à des professionnels.

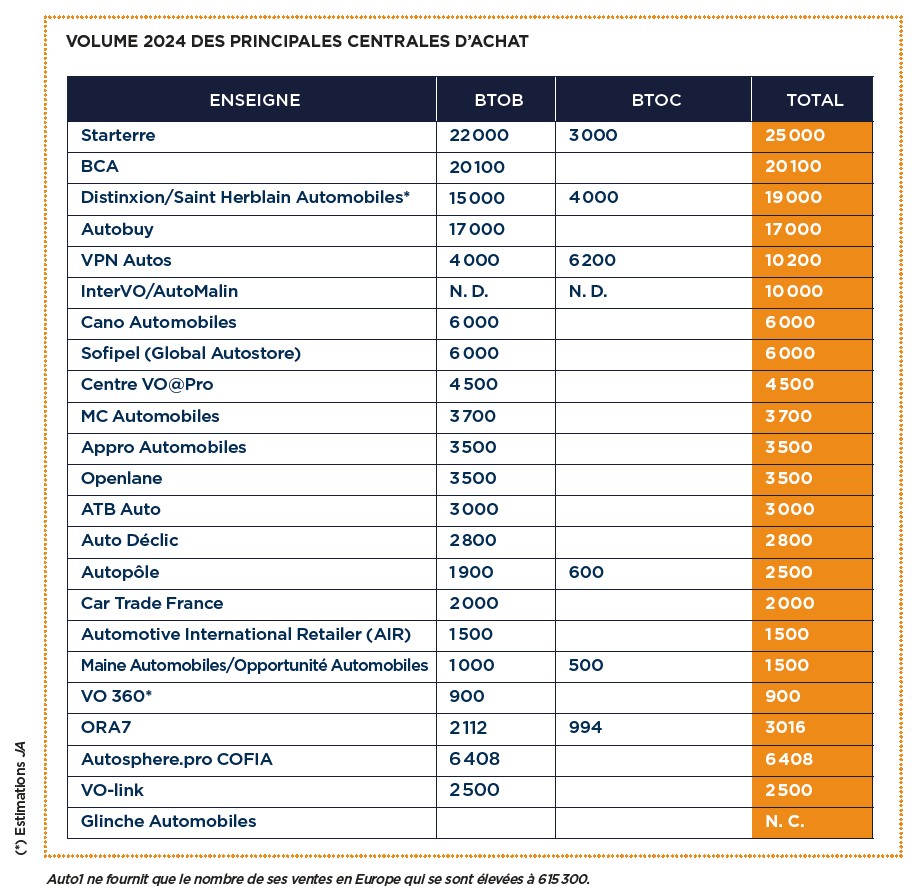

Des actualités qui, comme autant de signes, ne trompent pas sur la dynamique du marché des transactions BtoB. Les entreprises historiques le confirment. Elles ont mangé et digéré leur pain noir. Leurs chiffres en attestent. Les directions de Starterre à Lyon et de Sofipel à Brest rapportent des volumes de vente 2024 qui renvoient aux belles années de l’avant‑crise.

"Nous sommes à nouveau sur un rythme de croisière qui convient à la taille de notre structure. Désormais, nous composons avec les fluctuations mensuelles en toute flexibilité", décrit Antoine Trébaol‑Pelleau, directeur commercial du groupe breton.

Des acteurs dont les relations avec les apporteurs d’affaires, que sont les constructeurs et les loueurs, sont redevenues plus fructueuses. Et ce dirigeant expérimenté va même jusqu’à soutenir que le rapport de force s’est inversé.

Il explique bénéficier désormais de 30 % de remise sur des SUV de marque française contre à peine 15 %, l’an passé. "Nous fonctionnons beaucoup mieux car nous profitons de niveaux de prix négociés plus en adéquation avec les codes de l’avant‑Covid", rebondit Noémie Morvan, directrice générale de Distinxion et SHA.

Autre poids lourd du secteur, Autobuy a fait exploser ses résultats sur cette période. Sa place de marché a traité 17 000 unités l’an passé. Et Didier Amilien, codirigeant de la société toulousaine, tente une explication : "Tous les contrats de LLD qui avaient été prolongés par les entreprises sont arrivés à échéance et, de fait, nous avons été sollicités par les loueurs pour trouver des portes de sortie. Cela nous a grandement réussi."

Une nouvelle ère dominée par les achats en masse

Mais pour jouer dans la cour des grands, les moyens doivent être de plus en plus conséquents. À la période où les voitures se négociaient au cas par cas, succède une autre ère. Les acheteurs sont appelés à se positionner sur des lots composés d’une centaine, voire de plusieurs centaines de pièces.

Cela se produit aussi bien à l’étranger que sur notre propre sol et pose des problématiques de ressources relevant, en résumé, des compétences humaines, financières et logistiques.

Une tendance émerge alors. Elle nous est décrite par Liliana Arim Chaussalet, responsable des achats d’Autopôle. Dans l’optique de gagner en capacité de négociation et en diversité de produits, elle n’hésite plus à collaborer avec des homologues belges, allemands ou encore italiens. Ils soumettent une offre commune en écrasant les prix sous le poids du volume et partagent ensuite le stock obtenu.

Cette stratégie conviendrait davantage aux opérateurs de taille moyenne, tels que l’entreprise dijonnaise, qui sort 2 500 voitures par an. Les référents du secteur jugent avoir atteint la taille critique pour s’en passer jusqu’à présent. " Les groupements d’intérêt favorisent les achats. Nous ne le pratiquons pas encore, mais nous ne sommes pas fermés au concept ", confie néanmoins l’un des mastodontes de la façade ouest.

Mais à qui revendre le fruit de cette quête ? Les exploitants des différentes plateformes jurent enregistrer de nouvelles inscriptions chaque jour. Pourtant, ils décrivent en même temps un environnement dans lequel les agents et les petits marchands ferment tour à tour, plombés par la situation commerciale ou rattrapés par les échéances des PGE contractés durant les confinements.

Les clients BtoB sont soignés. " Nous proposons un portage à 60 jours pour les encourager à prendre le risque de stocker. Ce service ne date pas d’hier, mais le contexte nous force à communiquer réellement sur cette disposition ", intervient Benjamin Reillat, président d’InterVO.

Une autre piste conduit vers l’accroissement des ventes à l’export. Le carnet d’adresses de clients internationaux devient un élément du starter pack des commerciaux exerçant chez les négociants. " Je suis convaincu que nous devons jouer à l’échelle européenne, partage Benjamin Fernandez, nouvel homme fort de MC Automobiles. Il y a de nouveaux flux qui se créent en provenance ou à destination de la France. " Cela devient d’autant plus indispensable pour évacuer dans un délai raisonnable les exemplaires de PHEV et, encore plus, les modèles de Stellantis équipés de moteurs PureTech.

Puretech : casse‑tête commercial ou opportunité maîtrisée ?

Comment parler des négociants automobiles sans aborder l’épineux sujet de ces motorisations qui sont l’objet de toutes les critiques ? "C’est difficile, témoigne Christophe Delteil, patron de Centre VO@Pro, filiale du groupe DMD. Le volume à absorber est important et il faut constamment se placer 20 ou 25 % en dessous de la concurrence pour les revendre."

Un de ses confrères se montre discret sur les mesures prises. Il se limite à expliquer qu’il ajuste les prix pour laisser à ses clients la marge suffisante pour provisionner le risque : "Stellantis facture environ 35 % de moins les frais de réparation en cas de casse. Nous savons que trois à quatre moteurs sur dix poseront un problème. Nous recommandons donc de prendre ce fait en considération et, au bout du compte, nos clients s’en sortent gagnants."

Tout le monde ne partage pas cet optimisme. "Stellantis traîne dans toutes les démarches de prise en charge. Il faut attendre plusieurs mois pour chaque dossier. Nous avons donc pris la décision de revendre notre stock dans des pays moins réticents et de ne plus faire commerce de PureTech ", nous explique‑t‑on chez ce spécialiste du "zéro kil’". Renault‑Dacia et des marques allemandes sont utilisées pour compenser.

Pour ne pas dégrader les relations, Pierre Guinault, président‑fondateur d’Appro Automobiles, travaille à 90 % avec des PureTech de 2024, "les seuls étant couverts par une garantie de 8 ans chez le constructeur". Et le négociant d’ajouter : " Il faut savoir argumenter autour de cette sécurité. Je trouve dommage que Stellantis n’ait pas mieux communiqué auprès de ses réseaux, car ils ont fini par se fermer à nos propositions."

Le diesel reprend l’avantage

Lorsque le gouvernement a rétropédalé sur le déploiement des ZFE, un signal a été envoyé aux consommateurs. Depuis ce moment, la demande de modèles diesel est repartie à la hausse. "Nous ne cherchons pas à trouver des électriques car nos clients n’en revendent pas aux consommateurs. Nos fournisseurs ne nous forcent pas la main. Ils ont compris que nous demandons surtout des véhicules diesel", décrit la situation Delphine Chevillot, directrice de la stratégie chez ATB Auto, branche du groupe Chopard.

Une course à l’échalote que ce directeur VO d’un groupe nordiste ne dément pas. " Nous n’en trouvons pas à mettre dans nos concessions et, de fait, les prix grimpent en flèche ", se dit‑il préoccupé. Auto1 Group, qui édite chaque mois un baromètre des tarifs BtoB fondé sur les données de sa plateforme, a mis les premiers chiffres sur ce nouvel équilibre entre l’offre et la demande.

En prenant le mois de janvier 2019 pour base 100, les voitures d’occasion diesel se monnayaient fin mars à l’indice 112,2 en BtoB. En comparaison, les VO essence pointaient à 115,7, les hybrides à 108,8 et les électriques à 102,5. Ce sera l’une des tendances à observer de près dans les semaines à venir.

Sur le même sujet

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.