ALD va rapporter gros avec son IPO

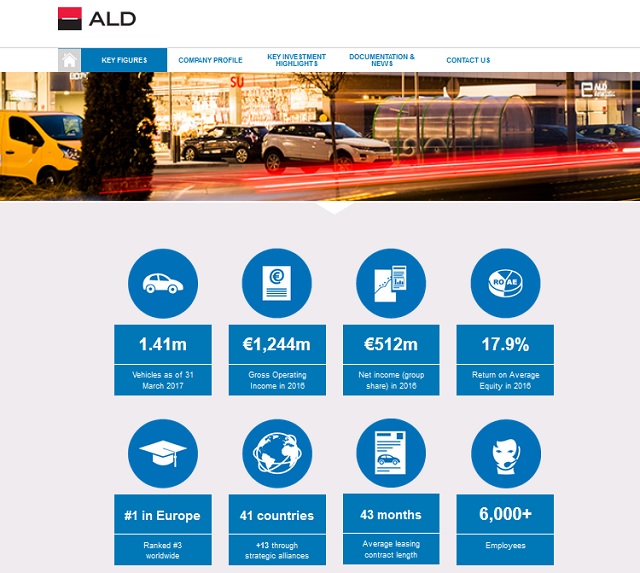

Particuliers et institutionnels savent désormais à quoi s'en tenir s'ils souhaitent devenir actionnaires d'ALD. La Société Générale vient de faire savoir qu'ils auront accès à 80820728 actions de sa filiale de location longue durée avec un prix unitaire de l'action compris entre 14,2 et 17,4€. Ces titres, représentant 20% du capital d'ALD, pourront donc rapporter de 1,148 à 1,406 milliard d'euros (de 1,320 à 1,617 milliard d'euros en cas d'exercice complet de l'option de surallocation, ce qui ferait alors passer la part du capital coté de 20 à 23%).

"Le lancement de l'introduction en Bourse marque une étape importante dans le développement d'ALD", souligne Mike Masterson, le P-dg d'ALD. Cette opération doit permettre au groupe de nouer plus rapidement des partenariats ou acquérir des start-up afin de développer de nouveaux services de mobilité, ce qu'il a déjà commencé à faire ces derniers mois (il a pêle-mêle pris le contrôle du loueur longue durée Parcours, racheté le loueur longue durée espagnol BBVA Autorenting, racheté le loueur longue durée irlandais Merrion Fleet et scellé des partenariats avec les groupes Crédit du Nord et BlaBlaCar).

L'offre est ouverte depuis hier, et elle doit se clôturer le 14 juin pour les particuliers et le 15 juin pour les institutionnels, les transactions sur le marché réglementé d'Euronext Paris étant programmées, elles, pour le 16 juin. Rappelons que le loueur anticipe une hausse d'environ 8% de sa flotte totale sur 2017.

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.